انواع حساب های بانکی، بانکها، موسسات مالی، تعاونی های اعتباری و مدارک مورد نیاز جهت گشایش حساب بانکی

حساب بانکی

باز کردن حساب بانکی در اولین فرصت ممکن ، یکی از موارد حائز اهمیت پس از رسیدن به کانادا می باشد. حساب بانکی کاربردهای مختلفی برای شما خواهد داشت:

سپردن دارایی های نقدی در محلی مطمئن

نگهداری سوابق و ثبت درآمدها و هزینه ها (دریافتها و پرداختها)

پرداخت صورتحسابها مثل اجاره ، قبض برق ، قبض تلفن ، و غیره

دریافت مستقیم وجوه از برخی از کارفرمایان یا خدمات دولتی

ایجاد سابقه گردش مالی در کانادا ، که می تواند برای گرفتن وام یا دریافت کارت های اعتباری در آینده مفید باشد.

انواع موسسات مالی

در کانادا انواع مختلفی از موسسات مالی وجود دارد : بانک ها، تعاونی های اعتباری و بانک های آنلاین. برای آگاهی از شرح خدمات هر کدام از آنها، شما می توانید بصورت حضوری و یا اینترنتی کسب اطلاع نمایید. شعب بانک ها و موسسات اعتباری معمولا از دوشنبه تا جمعه از 09:00 صبح تا 5:00 بعد از ظهر باز و روزهای شنبه و یکشنبه تعطیل هستند. البته غالبا در روزهای خاص ساعات کار را افزایش می دهند.

موسسات مالی همچنین مجهز به دستگاههای خودپرداز (ATM) هستند که 24 ساعته قابل استفاده می باشند. این دستگاه ها معمولا در قسمت ورودی بانک ها و مکان های مناسب دیگر در سطح شهر نصب شده اند. داشتن دبیت کارت (کارت عابر بانک) برای استفاده از دستگاه خودپرداز (ATM) الزامی است.

بانک ها

در اینجا هفت موسسه بانکی عمده در حال فعالیت هستند. این موسسات بانکی در سراسر کانادا گسترده بوده و در بسیاری از مناطق شهر نیز دارای شعبه می باشند.البته بانکها و موسسات مالی دیگری نیز در کانادا فعالیت دارند که لیست آنها را می توانید در همین سایت و در بخش در باره ونکوور تحت عنوان بانکها ملاحظه نمایید. عناوین هفت موسسه بانکی عمده در کانادا بشرح زیر است:

|

|

|

|

|

|

تمام بانک های عمده و تعاونی های اعتباری نیز خدمات بانکی آنلاین ارائه می دهند. وبسایت های این موسسات مطمئن بوده و شما میتوانید علاوه بر دسترسی به اطلاعات حساب های بانکی خودتان ، عملیات بانکی دلخواهتان را نیز انجام دهید.

تعاونی های اعتباری

تعاونی های اعتباری، شرکتهای تعاونی مالی هستند که مالکیت و اداره این موسسات توسط اعضای موسسه انجام می گیرد .در این تعاونی ها اعضا بعنوان سهامدار نیز شناخته می شوند . خدمات مالی ارائه شده توسط تعاونی های اعتباری شبیه بانکها می باشد.

شما برای عضویت در تعاونی های اعتباری باید حق عضویت پرداخت نمایید.

بانک های آنلاین

بانک های آنلاین این امکان را برای شما فراهم می سازند که بتوانید معاملات بانکیتان را با هزینه ای اندک و یا بدون هزینه انجام دهید .البته شما برای انجام عملیات بانکی باید از اینترنت یا دستگاه های خود پرداز و یا تلفن استفاده نمایید. برای افتتاح حساب در برخی از این موسسات ، شما ملزم به داشتن حساب جاری در یکی از بانکهای معمولی هستید. عناوین تعدادی از این بانک ها بدین شرح است : ING Direct , President's Choice Financial , Manulife Financial .

اگر شما قصد راه اندازی یک بیزینس کوچک را دارید ، باید حساب بانکی جداگانه ای برای بیزینس خود افتتاح نمایید . در این صورت شما می توانید امور مالی شخصی خود و بیزینس را بطور جداگانه اداره نموده و نهایتا از حسابداری راحت تری بهره مند خواهید شد.

انواع حساب های بانکی

موسسات بانکی مختلف، معمولا پیشنهادات متنوعی جهت افتتاح حساب ارائه می کنند. تنوع حساب ها و هزینه های ماهیانه آنها ، هزینه عملیات بانکی و میزان سود بانکی از موسسه ای به موسسه ای دیگر متفاوت است.

حسابهای بانکی متداول عبارتند از :

- حساب پس انداز- حسابی کاربردی است که سود بانکی اندکی نیز به موجودی آن تعلق می گیرد.

- حساب جاری- حسابی است که برای انجام معاملات مکرر (دریافت و برداشت) مناسب بوده و امکان صدور دسته چک برای این نوع حساب نیز مقدور می باشد.

تصمیم گیری در مورد انتخاب نوع حساب بانکی و مشخصات مربوطه، بستگی به شرایط و نیازهای مالی شما دارد. اهمیت دادن به پرسش سوالهای مناسب ، به شما در تصمیم گیری بهتر کمک خواهد کرد.

مدارک مورد نیاز برای باز کردن حساب بانکی:

به طور کلی، برای بازکردن حساب بانکی، نیاز به ارائه دو مدرک شناسایی دارید که یکی از آنها باید عکسدار باشد. مدارک ارائه شده باید دارای اعتبار بوده و اصل باشد (فتوکپی نباشد) . شما میتوانید مدارک زیر را ارائه نمایید:

پاسپورت یا PR کارت

مدرک (CIC)اداره مهاجرت و شهروندی کانادا (برگه لندینگ)

دسترسی به سیستم و اطلاعات بانکی

"شبا" یا شماره حساب بانکی ایران، معادل آیبان در حوزه بین المللی است که بمنظور تسهیل و استاندارد سازی مبادلات بین بانکی و بین المللی بانک های کشور، توسط بانک مرکزی ایران و مطابق با استاندارد 13616-ISO ، تعریف و تبیین شده است و در تمام سامانه های پرداخت بین بانکی منحصرا از این نوع شماره حساب استفاده می شود و بانک مرکزی استفاده از این کد را در حواله های بین المللی اجباری کرده است. هر شماره حساب بانکی ، قابل تبدیل به یک شماره حساب "شبا" خواهد بود. كاربران گرامی می توانند شماره شبا مرتبط با حساب خود در بانک را از طریق روشهای مختلف دریافت کنند.

شما می توانید با کلیک روی بانکی که در آن حساب دارید، از سایت بانک مذکور استفاده کرده و با وارد کردن شماره حسابتان، به شبای آن دست یابید.

سوئیفت (Swift) انجمن ارتباط مالی بین بانکی بینالمللی است که از حروف اول عبارت “The Society For Worldwide Interbank Financial Telecopmmunication” مشتق شده است و مرکز آن در کشور بلژیک است و به صورت مؤسسه و به شکل تعاونی فعالیت میکند. بعد از خاتمه جنگ جهانی دوم، به ویژه در اواخر دهه 1950، تجارت جهانی به سرعت شروع به رشد و شکوفایی کرد و به موازات آن حجم عملیات بینالمللی بین بانکی گسترش یافت، لیکن رعایت نکردن استانداردهای بینالمللی در محاورات بین بانکی باعث آشفتگی در پرداختهای بینالمللی و افزایش هزینههای بانکی شده بود. از این رو در اوایل دهه 1960 حدود 60 بانک بزرگ اروپایی و آمریکایی به این فکر افتادند که چگونه میتوان پیامهای بین بانکی را به نحوی طرحریزی و استاندارد کرد که اتوماسیون سیستم بانکی بینالمللی را به همراه داشته باشد. در دسامبر سال 1967 هفت بانک طراز اول کشورهای آمریکا، اتریش، انگلستان، دانمارک، سوئیس، فرانسه و هلند مطالعه را شروع و در سال 1971، 73 بانک از این کشورها هزینه مطالعه را تقبل کردند. این مطالعه به همت گروهی از متخصصان و به مدت یک سال طول کشید و نتایج آن در سال 1972 ارایه شد. در نهایت در ماه می 1973 سوئیفت با عضویت 239 بانک از 15 کشور در شهر La Hulpe در نزدیکی بروکسل پایتخت کشور بلژیک تأسیس شد.

چهار سال طول کشید تا مراحل قانونی تأسیس سوئیفت، خرید تجهیزات و نصب و راهاندازی انجام بگیرد که در نهایت سوئیفت در نهم ماه می سال 1977 با عضویت 518 بانک از 23 کشور با ارسال پنج هزار پیام در اولین روز راهاندازی شد. در شروع راهاندازی پیشبینی میشد حداکثر روزانه 300 هزار پیام از طریق این شبکه ارسال شود (هر 325 کاراکتر یک پیام سوئیفت را تشکیل میدهد)، ولی امروز بعد از گذشت چند دهه میبینیم که تعدد پیامها با سرعت بالایی در حال افزایش است.

مزایای سوئیفت

رشد چشمگیر سوئیفت مرهون دارا بودن مزایای فراوان این سیستم برای بهرهگیران در تسویه معاملات بینالمللی است که مهمترین آنها به شرح زیر است:

1_ استاندارد: سیستم به نحوی طرحریزی شده است که با ارسال پیام از طریق شبکه سوئیفت امکان برقراری ارتباط بین رایانههای دو بانک و انجام کلیه مراحل حسابداری از قبیل عملیات بستانکاری و بدهکار کردن حسابهای زیربط، تهیه صورتحساب و صورت مغایرت بدون دخالت نیروی انسانی امکانپذیر بوده و روز کاری بعد کلیه اقدام باز حسابهای ارزی مشخص و امکان رفع مغایرتها بهطور سریع فراهم خواهد بود. انجام اینگونه عملیات به صورت (سنتی دستی) با چند ماه تأخیر استخراج میشود. از طرفی در سوئیفت پیامهای بانکی استاندارد هستند و برای هر نوع امور بانکی یک پیام مشخص و تعریف شده است و کلیه بانکهای عضو سوئیفت ملزم هستند برای مخابره پیام از فرمت خاص استفاده کنند. همچنین کلیه ارزها در سیستم سوئیفت استاندارد و بینالمللی هستند. پس میتوان گفت مزایای استاندارد بودن عبارتند از:

الف _ جلوگیری از سلیقهای عمل کردن افراد در تنظیم متون پیامهای بانکی.

ب _ شناسایی سریع پیامها.

ج _ جلوگیری از اتلاف وقت در تنظیم متن پیامهای بانکی.

د _ سرعت بخشیدن به تنظیم متن پیامهای بانکی.

در استانداردسازی پیامهای بین بانکی برای سهولت کار و ایجاد نشدن استانداردهای جدید، سوئیفت استانداردهایی را که مؤسسات بینالمللی از قبیل ISITC , ISDA , ICC , ISO ، ابداع کرده بودند، پذیرفت و برای مواردی که استانداردی وجود نداشت، استانداردهای جدید تهیه کرده است.

2_ قابلیت اطمینان: طراحی سیستم سوئیفت به نحوی بوده که درصد اشتباه در آن بسیار اندک است و در صورتی که مشخصه پیام بهطور صحیح و مطابق با استانداردها تنظیم نشود، سیستم از قبول آن خودداری میکند. سوئیفت ادعا میکند که در حدود 99/99 درصد قابل اطمینان است. علت وجودی این ادعا مفقود نشدن یک پیام سوئیفتی از اول تأسیس در این شبکه است. بنابراین با حجم زیاد پیامها قابلیت اطمینان به سیستم نزدیک به صد در صد است.

3_ امنیت: پیامهای مبادله شده به صورت خودکار مخابره میشوند و متن پیامها تا رسیدن به مقصد پراکنده و نامفهوم است و دسترسی به پیامها توسط افراد غیرمجاز میسر نیست. از نظر امنیتی در مقایسه با تلکس مزایای زیر را میتوان برشمرد:

الف _ در سیستم رمزدهی تلکس چهار یا پنج عامل از قبیل بانک دریافت کننده، تاریخ ارسال پیام، شماره ردیف پیام، مبلغ و نوع ارز در محاسبه رمز به کار برده میشود. از این رو زمانی که پیام رمزداری در اختیار مشتری قرار میگیرد، رمز را محو میکند تا مشتری نتواند رمز را کشف کند، زیرا اگر کسی تا حدودی به علم ریاضی آشنا باشد، با در دست داشتن چندین پیام رمزدار مبادله شده بین دو بانک قادر به کشف رمز خواهد بود، ولی در سوئیفت ابتدا باید کلید رمز سوئیفت بین دو کارگزار رد و بدل شده باشد و رمز با به کارگیری یک الگوریتم (Algorithm) پیچیده ریاضی که کلیه حروف پیام از آغاز تا پایان در محاسبه رمز به کار گرفته میشوند، محاسبه و به پیام اضافه میکند و در مقصد سیستم رمز را کنترل و در صورت صحت تأیید میکند. به عبارتی عمل رمزدهی و کشف رمز به صورت خودکار به وسیله سیستم انجام میگیرد. علاوه بر رمز یاد شده، رمز دیگری نیز به وسیله سوئیفت به پیام اضافه میشود و نشان دهندهی این است که پیام تحویل شده کاملاً مطابق با پیام دریافتی بوده است.

ب _ با استفاده از دستگاهی به نام Encriptor در سایت سوئیفت مبدأ پیام به هم ریخته و از حالت خوانا بودن آن خارج میشود و در شبکه مخابراتی بینالمللی قرار میگیرد و هیچکس حتی اگر بتواند به پیام سوئیفتی دسترسی داشته باشد، قادر به خواندن یا تغییر در پیام نخواهد بود و فقط در سایت سوئیفت مقصد پیام به وسیله دستگاه دیگری به نام Decriptor بهطور منظم اولیه که قابل خواندن به وسیله ترمینال باشد، در میآید، در صورتی که در تلکس به این صورت نبوده و اگر منبعی به خطوط مخابراتی دسترسی یابد، پیام قابل خواندن و تغییر دادن است. سیستم فقط توسط افراد مجاز در حدود اختیارات تعیین شده قابل بهرهبرداری است. به عبارتی ورود به سیستم و تقسیم وظایف کاربران توسط دو مسئول بانک که کلید اصلی توسط سوئیفت در اختیارشان قرار گرفته است، اجازه ورود به سیستم و تعیین یک قسمت از دو قسمت کلید رمز کاربران را دارند. کاربران با دریافت هر دو قسمت کلید رمز (Password) منحصر به فرد از این مسئولان و قرار دادن آن در کنار هم اجازه ورود به شبکه سوئیفت و کار با آن را در حد اختیارات تعیین شده خواهند داشت. کلید رمز کاربر همانند امضای او است. به منظور جلوگیری از سوء استفادههای احتمالی اگر رمز کاربری غلط وارد شود، سیستم برای آن کاربر قفل میشود و حداقل هر سه ماه یک بار کاربران اجبار به تغییر رمز خود دارند.

4_ سرعت: سرعت انتقال پیام در سیستم سوئیفت بسیار بالا است. ارسال پیام چند ثانیه بیشتر طول نمیکشد و به محض ارسال آن از طریق شبکه سوئیفت توسط آخرین امضای مجاز، بلافاصله پیام تحویل سوئیفت میشود، ولی در تلکس این امر به سادگی ممکن نیست و در مواقعی که خط اشغال باشد، شاید ساعتها طول بکشد. سوئیفت با دریافت پیام مسئولیت تحویل فوری پیام به دریافت کننده را به عهده دارد و در صورتیکه در ساعات کاری دریافت کننده پیام، بنا به علل خارج از کنترل سوئیفت، امکان تحویل پیام با یازده مراجعه به دریافت کننده در عرض 5/1 ساعت فراهم نباشد پیام را به ارسال کننده عودت میدهد. مقررات سوئیفت اعلام میدارد هر عضو شبکه سوئیفت باید حداقل در روزهای کاری هشت ساعت آمادگی دریافت پیام را داشته باشد و اگر از مقررات عدول کرد، باید به سوئیفت پاسخگو باشد.

5 _ هزینه مخابره پیام: هزینه مخابره پیام از طریق سیستم سوئیفت در مقایسه با سایر سیستمها کمتر است و به صورت کاراکتری مورد محاسبه قرار میگیرد. هر چه تعداد پیام ارسالی استفاده کنندگان بیشتر شود، هزینه هر پیام ارزانتر میشود. در ضمن کارمزد دریافتی کارگزاران برای اجرای پیامهای سوئیفتی و تلکس متفاوت است و تقریباً کارمزد اجرای یک پیام سوئیفتی با توجه به این که نیاز به نیروی انسانی ندارد و توسط رایانه خوانده و اجرا میشود، بین یک دوم تا یک سوم کارمزد اجرای یک پیام تلکسی که نیروی انسانی میباید آن را اجرا کند، است.

6 _ قابلیت دستیابی: سیستم سوئیفت به صورت شبانهروزی و بدون تعطیلی خدمات ارایه میدهد. به این معنی که در هر زمان و مقطعی تنظیم پیام و ارسال آن برای کارگزار امکانپذیر است. پس بهطور کلی سوئیفت در کلیه 365 روز سال و کلیه 24 ساعت شبانهروز قابل دسترسی و مبادله پیام امکانپذیر است.

سازمان سوئیفت

سوئیفت یک مؤسسه تعاونی یا به عبارتی دیگر یک مؤسسه غیرانتفاعی است که به بانکهای عضو تعلق دارد و از سوی اعضا کنترل میشود و برای تأمین اهداف مشترک آنها طرحریزی شده است، بالطبع از طرف اعضا با پرداخت حق عضویت و هزینه تعداد پیام ارسال تأمین مالی میشود و مدیریت آن را هم به عهده اعضا است. به استناد ماده 14 اساسنامه سوئیفت، اعضای 25 نفری هیأت مدیره سوئیفت را بانکهای عضو انتخاب میکنند و هر بانکی که بیش از 5/1 درصد از سهام سوئیفت را در اختیار داشته باشد، میتواند یک عضو هیأت مدیره را معرف کند. (میزان سهام اختصاصی هر عضو هر سه سال یک بار با توجه به میزان پیامهای ارسالی عضو از طریق شبکه تعیین میشود). اگر عضوی بیش از 6 درصد سهم سوئیفت را در اختیار داشته باشد، میتواند حداکثر دو عضو هیأت مدیره معرف کند و کشورهایی که کمتر از 5/1 درصد سهام را دارند، میتوانند بهطور مشترک به شرطی که تعداد سهام آنها بیش از 5/1 درصد شود، یک عضو هیأت مدیره معرفی کنند. سود عملیاتی این مؤسسه تعاونی بالطبع به اعضا تعلق دارد و میباید بین اعضا تقسیم شود، ولی سوئیفت این عمل را انجام نمیدهد و سود حاصله را برای سرمایهگذاری مجدد و کاهش هزینه پیام سوئیفتی در سال بعد استفاده میکند.

استفادهکنندگان از سوئیفت

1 _ اعضا: ادارات مرکزی بانکها به عنوان اعضا شناخته میشوند که سهامداران سوئیفت هستند. مثل اداره مرکزی بانک صادرات یا بانک ملی در تهران که یک عضو و سهامدار هستند.

2 _ اعضای فرعی: شعب خارج از کشور اعضا یا شرکتهای فرعی که بیش از 90 درصد سهام آن متعلق به عضو باشد به عنوان اعضای فرعی پذیرفته میشوند. مثلاً شعب خارج از کشور بانکهای ایرانی، که عضویت آنها بعد از پذیرفته شدن بانکهای ایرانی به عنوان عضو، تحت عنوان عضو فرعی پذیرفته شدند.

3_ شرکتکنندگان: اعضای غیر بانکی که در یکی از رشتههای عملیات بانکی فعال هستند، مثل دلالهای بورس که در رشتههای مختلف از قبیل خرید و فروش ارز، سهام و امثالهم فعالیت دارند. اعضا و اعضای فرعی میتوانند از کلیه خدمات سوئیفت بهرهمند شوند. ولی شرکتکنندگان فقط میتوانند یک نوع پیام خاص را با توجه به تخصصی که دارند، ارسال و دریافت دارند. به عبارتی اعضا و اعضای فرعی میتوانند از کلیه امکانات سوئیفت بهرهمند شوند، ولی شرکتکنندگان از امکانات محدود با توجه به رشته تخصصی خود میتوانند استفاده کنند.

شرایط پذیرش عضویت یک کشور در سوئیفت

قبل از اینکه پذیرش یک کشور در سوئیفت از سوی هیأت مدیره مورد بررسی قرار گیرد، میباید پذیرش سه شرط زیر توسط کشور متقاضی به سوئیفت اعلام شود:

1 _ تأسیس سایت سوئیفت (S.A.P): میباید در صورت نیاز به راهاندازی سایت در کشور متقاضی محلی به سوئیفت اجاره داده شود تا با هزینه خود یک سایت سوئیفت در آنجا راهاندازی کند.

2 _ معافیت مالیاتی: در ارایه گواهی مبنی بر معافیت از پرداخت مالیات، چون نرخ مالیاتی در کشورهای مختلف متفاوت است، در صورت رعایت آن، با همه اعضا رفتار یکسان میشود.

3_ خط انتقال دیتا: یک خط انتقال دیتا بینالمللی به منظور انتقال پیامها از سایت سوئیفت به خارج از کشور حداقل برای اجاره پنج ساله به هزینه سوئیفت میباید در اختیارش قرار داد.

شبکه سوئیفت

اگر تعداد پیامهای ارسالی یک کشور به حدی باشد که نیاز به راهاندازی سایت سوئیفت در کشور متقاضی عضویت باشد، سوئیفت یک سایت در آن کشور تأسیس میکند. در غیر اینصورت پیامهای کشور متقاضی را به سایت سوئیفت کشور همسایه منتقل میکند. هر سایت سوئیفت زیر چتر یکی از دو مرکزی عملیاتی سوئیفت که در هلند و آمریکا مستقر هستند، قرار دارد. کشورها با توجه به وضعیت جغرافیایی خود زیر چتر حمایتی یکی از دو سایت آمریکا یا هلند قرار دارند. مراکز عملیاتی هلند و آمریکا پشتیبان هم نیز هستند. به عبارتی، اگر یکی از آنها از مدار به علت نقص فنی خارج شود، بلافاصله دیگری جایگزین میشود. استفاده کنندگان از سوئیفت مسئولیت دارند که پیامهای خود را به سایت سوئیفت رسانیده و تحویل دهند. از آنجا به بعد تا سایت سوئیفت کشور مقصد پیام، مسئولیت تحویل پیام به عهده سوئیفت است. انتقال پیام از سایت سوئیفت در کشور مبدأ از طریق خطوط انتقال دیتا و یا خطوط تلفن معمولی با نصب مودم (Modem) امکانپذیر است و اعضا موظفند یک خط پشتیبانی نیز به سوئیفت معرفی کنند که در مواقع اضطراری که خط اصلی از مدار خارج است، سوئیفت بتواند پیامها را تحویل دهد.

انواع پیامهای سوئیفتی

به منظور سهولت در امر مخابره و دریافت پیام بین سوئیفت و اعضا با یکدیگر، سوئیفت مبادرت به طبقهبندی پیامهای مختلف در ده گروه صفر تا 9 به شرح زیر کرده است که گروه صفر پیامهای سیستمی بین اعضاء و سوئیفت و گروه یک تا نه پیامهای مالی بین اعضا هستند:

_ پیامهای گروه صفر: بین اعضا و سوئیفت.

_ پیامهای گروه یک: انتقال وجوه بین حساب مشتریان، اعلامیه چک، دستور عدم پرداخت چک و . . .

_ پیامهای گروه دو: انتقال وجوه بین بانکها و بین حسابهای مختلف یک بانک.

_ پیامهای گروه سه: تأییدیه معاملات ارزی.

_ پیامهای گروه چهار: وصولیها.

_ پیامهای گروه پنج: سهام و اوراق قرضه.

_ پیامهای گروه شش: فلزات گرانبها، وامهای سندیکایی.

_ پیامهای گروه هفت: اعتبار اسنادی، ضمانتنامه.

_ پیامهای گروه هشت: تراولر چک.

_ پیامهای گروه نه: صورتحساب، اعلامیه بدهکار و بستانکار.

عضویت بانکهای ایرانی در سوئیفت

سال 1364: کارشناسان بانک مرکزی بررسیهای اولیه را برای عضویت بانکهای ایرانی در سوئیفت انجام دادند. ارزیابی مطلوب و پیشنهاد عضویت بانکهای ایرانی داده شده، ولی با توجه به وقوع جنگ تحمیلی و اولویتهای اساسیتر به تعویق افتاد.

سال 1369: بانک مرکزی هیأتی را مأمور هماهنگی با بانکهای تجاری به منظور عضویت در سوئیفت کرد.

سال 1370: پس از هماهنگیهای لازم با بانکهای تجاری تقاضای عضویت سیستم بانکی ایران توسط بانک مرکزی به سوئیفت ارایه شد.

سال 1371: پس از ارایه سه پیش شرط عضویت به سوئیفت، بانک مرکزی به همراه پنج بانک تجاری صادرات، ملی، تجارت، ملت و سپه در آذرماه پذیرفته شد.

سال 1372: پس از راهاندازی سایت، خرید تجهیزات نرمافزاری و سختافزاری و نصب آنها در چهاردهم آذرماه به شبکه سوئیفت ملحق شد.

سال 1367: قبول عضویت و الحاق بانک توسعه صادرات.

سال 1377: قبول عضویت بانک صنعت و معدن و تقاضای عضویت بانک رفاه کارگران.

سال 1378: الحاق بانک صنعت و معدن و رفاه کارگران.

بازار مبادلات ارز که به آن FOREX یا FX نیز گفته میشود. بازار فارکس با متوسط گردش مالی روزانه 1.5 تریلیون دلار بزرگترین بازار مالی جهان است . معامله ارز یعنی خرید یک ارز و فروش ارزی دیگر به صورت همزمان . ارزهای جهان نرخ شناور دارند و همواره به صورت دوتایی معامله میشوند،; مثلاً یورو/دلار یا دلار /ین .

فارکس، خرید یک ارز و فروش ارز دیگر در یک بازار over the counter ( بازاری که مکان فیزیکی ندارد) میباشد که ارزها به صورت جفتی معامله میشوند مانند EUR/USD حجم عظیمی از این معاملات ارزی به جای نقل و انتقال واقعی ارز, از طریق بدهکار و بستانکار کردن حساب های بانکی انجام میشود. با توجه به اینکه همه ملل بسوی جهانی سازی اقتصاد پیش میروند و همه فعالیتهای اقتصادی نهایتاً باید به پول برگردانده شوند فعالیت این بازار ادامه خواهد یافت و هرگز متوقف نمیشود.

بازار فارکس در واقع یک بازار بین بانکی میباشد که در حقیقت معاملات بین طرفین از طریق تلفن یا شبکه الکترونیک(Swift & Internet)هدایت و کنترل میشود. البته شبکه سوئیفت توسط بانکها مورد استفاده قرار میگیرد. در واقع زبان مشترک بانکداری بینالمللی شبکه سوئیفت میباشد.

بازار فارکس بازار بسیار بزرگی است که افراد زیادی در آن شرکت میکنند که نه تنها یک بازیگر بلکه حتی یک دولت بزرگ نیز نمیتواند کاملا کنترل مسیر و جهت طولانی مدت بازار را کنترل کند. بنابراین تعدادی از متخصصان از فارکس به عنوان " بهترین و سطح بالاترین زمین بازی یاد کردهاند.

بازار فارکس ، همانطور که از اسم آن پیداست بازار معاملات ارزهای معتبر جهانی است . ارزهای عمده ای که در بازار فارکس معامله میشوند عبارتند از؛ دلار آمریکا ، دلار استرالیا، ین ژاپن، یورو، پوند انگلستان ، فرانک سویس و دلار کانادا، در بازار فارکس همیشه با یک جفت ارز سر و کار داریم ( برخلاف سهام و کالاها ) مثلاً یورو در مقابل دلار آمریکا . دلیل آنهم واضح است زیرا معاملهگر برای خریداری یک نوع ارز ملزم به ارائه یک نوع ارز دیگر است . همانطور که مثلاً شما به بانک یا صرّافی رجوع کرده و برای تهیه دلار یا یورو بایستی مبلغ معینی به ریال بپردازید . در گذشته مکانیسم معاملات در بازار فارکس بدین صورت بود که شخص معاملهگر بایستی به دفتر کارگزار یا از طریق تلفنی یا حضوری مراجعه میکرد و با توجه به تحلیلی که از منحنی نوسانات ارزهای مورد علاقه خود انجام داده بود دستور خرید یا فروش می گذاشت و مشخص میکرد در چه مبلغ سود یا ضرر معامله بسته شود ولی امروزه با گسترش اینترنت و تجارت الکترونیک براحتی میتوان با اتصال به اینترنت و بهره گرفتن از یک نرم افزاری که کارگزار در اختیار معاملهگر قرار میدهد اقدام به معامله نمود

دریافت اطلاعات حساب - آیبان

آیبان (IBAN) مخفف عبارت International Bank Account Number ، استانداردی بینالمللی برای شناسایی حسابهای بانکی است. معمولا از این کد برای حواله هایی با مقصد اروپا استفاده می شود. بدون اعلام آیبان شرکت یا فرد گیرنده امکان ارسال حواله به کشورهای عضو اتحادیه اروپا امکان پذیر نمی باشد در زیر با با کلیک بر روی بررسی آیبان، از صحت آیبان کد بانک مورد نظرتان، مطمئن شوید

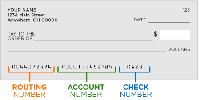

دریافت اطلاعات حساب - روتینگ

شماره روتینگ یک کد 9 رقمی می باشد. این کد مربوط به بانکهای آمریکا بوده و برای بانکهای سایر کشورها موجود نمی باشد. این کد در قسمت رفرنس چکها، قبل از شماره حساب ذکر میگردد و برای انتقال الکترونیک پول بین بانکهای آمریکا بوده و معمولا جهت ارسال حواله های تلگرافی استفاده نمی گردد ولی برای تکمیل مشخصات گیرنده می توان آن را در مشخصات ذکر نمود.

در زیر با با کلیک بر روی بررسی مسر، از صحت روتینگ کد بانک مورد نظرتان، مطمئن شوید.

انتقال الکترونیک یا همان e-TRANSFER راهی بسیار امن و ساده برای ارسال و دریافت پول به طور مستقیم از یک حساب بانکی به شخص دیگر با استفاده از بانکداری آنلاین و یا تلفن همراه می باشد.

تنها چیزی که شما لازم دارید دسترسی آنلاین به حساب بانکی خود از طریق کامپیوتر یا دستگاه تلفن همراهتان می باشد.

از این طریق شما می توانید پول را به هر شخصی با داشتن یک آدرس ایمیل و یا تلفن همراه و یک حساب بانکی در سراسر کانادا انتقال دهید بدون آنکه اطلاعات شخصی یا مالی خود را به اشتراک گذارده و در اختیار دیگران قرار دهید. این روش بهترین جایگزین برای چک و پول نقد بوده و در آمریکای شمالی بسیار متداول می باشد.

جهت اطلاعات بیشتراینجارا کلیک کنید

پولشویی عبارتست از هرگونه عمل یا شروع به عملی به منظور پنهان ساختن یا تغییر ماهیت غیرقانونی درآمدهای حاصل شده به نحوی که به نظر می رسد منشا تحصیل آنها قانونی بوده اند.

پولشویی تنها نقل و انتقال و مبادله یا خرید و فروش نیست بلکه وسیع تر از این مفاهیم است . مقصود اصلی این است که درآمد نامشروع را مشروع جلوه دهند و در سیستم اقتصادی جامعه وارد نمایند و باید هر چیزی که به پولشویی کمک می کند اعم از فعل یا ترک فعل ممنوع شود.

پولشویی عمل بعد از کسب درآمد از منابع نامشروع است وجرم مضاعفی است بعد از فعالیت نامشروع و در ابتدا جرمی برای تحصیل درآمد از منابع نامشروع حاصل از قاچاق موادمخدر و... می باشد. چون پولشویی هم به تکمیل عمل نامشروع (جرم تقدم ) کمک می کند و هم در حقیقت بخشی از همان عمل نامشروع است و علاوه بر آن زیانهای متعددی برای جامعه و اقتصاد ملی دارد.

منظور از پولشویی این است که اجازه داده نشود مبالغ هنگفت نامشروع را بوسیله ظرفیتها و امکانات و سیستم های مدرن موجود وارد بازار و روند فعل و انفعالات اقتصادی کنند و با این عمل هم کار نامشروع خود را توسعه دهند و هم از امتیاز این امکانات سواستفاده نمایند. و سرانجام از پرداخت عوارض ومالیات و... نیز فرار کنند. پولشویی ناشی از قاچاق موادمخدر کالا تروریسم وجرایم سازمان یافته بین المللی است .

انواع پولشویی

چهارگونه پولشویی قابل شناسایی است :

1 ـ پولشویی درونی : شامل پولهای کثیف که از فعالیت مجرمانه و در داخل خاک یک کشور می شود که در همان کشور شسته می شود .

2 ـ پولشویی مهار شونده : شامل پولهای کثیف بدست آمده از فعالیت مجرمانه که در داخل خاک یک کشور کسب و در خارج از آن کشور تطهیر می شود.

3 ـ پولشویی بیرونی : شامل پولهای کثیف بدست آمده از فعالیت مجرمانه انجام شده در سایر کشورها که درخارج نیز شسته می شود.

4 ـ پولشویی وارد شونده : که شامل پولهایی که از فعالیت مجرمانه در سایر نقاط بدست آمده و در داخل خاک یک کشور مورد نظر شسته می شود.

آثار پولشویی

1 ـ آلوده شدن و بی ثباتی بازارهای مالی .

2 ـ بی اعتمادی مردم نسبت به نظام مالی .

3 ـ تغییرات جبری و ناخواسته در تقاضای پول .

4 ـ تغییر شدید در نرخ بهره و سود .

5 ـ خروج پیش بینی نشده سرمایه از کشور .

6 ـ تضعیف بخش خصوصی .

مهمترین حوزه های ایمن سازی اقتصادی ملی در برابر آسیب های ناشی از ورود پولهای غیر قانونی به بخش رسمی و قانونی به شرح ذیل می باشد.

1 ـ نظارت بر فعالیت شبکه بانکی و سایر موسسات مالی و اعتباری و غیربانکی .

2 ـ کارآمد سازی نظام مالیاتی کشور .

3 ـ حساس کردن اقتصاد ملی نسبت به انجام هرگونه فعالیت که به مشروعیت ارزهای حاصل فعالیت های غیرقانونی می انجامد.

برای اولین بار کنوانسیون وین مقررات درآمدهای ناشی از جرم یا مبارزه با پولشویی را در سطح بین المللی تعیین کرد و سازمان ملل متحد اولین سازمان بین المللی بود که در خصوص مبارزه با پولشویی معاضدت فنی ارائه کرد. ضمنا مهمترین اسناد حقوقی در زمینه پولشویی عهدنامه وین در سال 1227 ش و کنفرانس پالارمو در سال 1379 می باشد و ضمنا عهدنامه های سازمان ملل جامعه اروپا سازمانهای همکاری اقتصادی و توسعه سازمان کشورهای آمریکا و اقدامهای بانک جهانی و صندوق بین المللی پول است .

پولشویی اعتبار و در نتیجه ثبات در بازارهای مالی را از بین می برد به گونه ای که نظام بانکی در نتیجه جرایم سازمان یافته اعتبار خود را از دست خواهد داد و تمام سیستم های مالی جهانی و نظام مالی منطقه ای مورد نظر را دچار آسیب جدی می نماید. البته کشورهای کوچک در برابر پولشویی ضربه پذیر هستند. ضمنا تسلط اقتصادی بدست آمده از طریق نامشروع بر اقتصادهای کوچک را برای سازمانهای مجرم امکان پذیر می سازد. پولشویی بیشتر باجرائم سازمان یافته ارتباط دارد و یک پیامد جدی جرائم سازمان یافته . هر نوع فعالیت مجرمانه درآمدزا است بطوریکه اصطلاح تجارت جرم را نیز مصطلح ساخته است

بیشتر بخوانید:

- خدمات از فرودگاه تا استقرار

- خوش آمدید

- مدارک مورد نیاز در کانادا

- پول و امور مالی

- مالیات و مزایای مالیاتی

- وام و استقراض

- حقوق و مزایا

- کمک های مالی دولتی

- تبدیل ارز خارجی

- مدیریت بدهی و اعتبارات

- بیمه

- حساب بانکی

- مراحل شهروندی

- مسکن

- خرید